体面地增长,负责任地烧钱

前沿几句话:

不喜欢追热点,也十分厌恶挑弄情绪。但 ofo、瑞幸、共享充电赛道的几家公司确实值得研究,过去几年,以它们为代表的诸多项目在热钱裹挟下勇猛冒进,已然成为国内创投热潮的缩影。

花钱买增长当然没问题,但代价究竟几何,应该有预期。以及最重要的,重视效率和思路问题,负责任地烧钱。

1

1000 万人挤进退款界面,宣告 ofo 无法善了的终局。

2014 年,一位从北大博士班退学的学生和四位同学联手创立这个项目。到 2018 上半年,ofo 投放单车超 1000 万辆,入驻全世界 21 个国家/地区,用户超 2 亿。

百亿资本催熟 ofo,同时带来了堵塞人行道盲道、产生废弃车辆、引发安全风险、招致造假贪污等诸多争议。

至于瑞幸,前不久完成 2 亿美元 B 轮融资,5 个月估值翻番。除了看到它烧钱营销、大肆补贴,如何理解其估值逻辑?

知乎汪惟算过这样一个数据,2017 年星巴克为江浙沪单店付出的代价是 200 万美元。如果瑞幸 A 轮 10 亿美元估值同样基于 500 家店得出,那么很巧,它当时单店价值也是 200 万美元。

而到了 B 轮,瑞幸店数增长到 1700 家,以 22 亿美元估值计,其单店价值约 127 万美元。

以前的单店比得上一家星巴克,现在比得上大半家。无论销售额、毛利率、品牌还是所谓更大的想象空间,合理吗?

2017 年初的共享充电赛道突然开始拥挤,40 天融资 12 亿,热度一度直追当年的共享单车。

而继 2017 年 12 月小电科技完成 B+ 轮融资后,同领域公司一年内再无融资消息的披露。

作为硅谷潮起潮落见证者的老牌 VC,Fred Wilson 在被问及“如何看待炒作”时坦言:

这是一种毒品。作为企业家,你无法抗拒。但如果你选了这条路,也得承担后果。

2

讲一个关于鱼的故事。

取两组相同幼鱼,一组放在冷水中,另一组水温高于正常值。两种温度均适宜生存,结果会如何?

冷水中的比正常的长得慢,而温水中比正常的要快。把两组鱼重新放回正常温度,最终都会长成正常尺寸。

但接下来,有意思的事发生了。

观察、统计它们的寿命,早期生长缓慢的鱼比平均寿命长 30%,而长得快的,寿命比均值短了 15%。

这是几年前 Glasgow 大学生物学家的一项严肃研究,论文名为 Experimental demonstration of the growth rate– lifespan trade-off,成长速度与寿命的均衡。

论文解释道,过快增长会导致鱼类永久性的细胞和组织损伤。几位生物学家说:

“增长一旦被迫提速,可能需要机体内部转移部分资源,以至于受损细胞难以得到良好维护;而减缓增长则相反,受损细胞能够被充足修复。”

其中一位研究人员的观点也有意思,“你可能会觉得,如果一台机器是匆忙建造的,那它可能比一台小心翼翼组装起来的机器更快报废。我们猜想,公司也一样。”

增长是好的,但强迫增长、过分加速,往往适得其反。

生物学家们也在鸟类、老鼠身上发现同样规律。

但没有什么比商业更直接和赤裸的了。

星巴克在 1994 年拥有 425 家店铺,这是它成立 23 年之后的结果。1999 年,它开了 625 家新店。到 2007 年,新店铺开设数达 3500 家。

这个策略当然不盲目。他们前期做了大量调研和访谈发现,在习惯养成之前,大家购买咖啡往往是冲动性消费。甚至有的人因为懒得过马路,干脆放弃买咖啡的想法。

再加上,当时星巴克的店铺实在火爆,产品供不应求。潜在客户即便想买,看到长队也默默打消了念头。

于是,星巴克在 20 世纪 90 年代后期迅速调整策略,火速扩张,为的就是让世界上每个人都可以“随时随地体验星巴克的美妙”。

它成功了吗?

店铺飞速增长的背后当然掩藏了不少问题。到了后期,有些新店铺开业完全是因为背上数量指标,而不是因为这个地段确实存在密集且未被满足的需求。

星巴克店铺过于饱和,一时间成了笑话。

同期,经济环境没走弱,国民消费水平也保持稳定,但星巴克单店销售额出了问题。更糟的是,过度增长开始对客户体验造成伤害。

商店的重新设计是为了容量,而不像以前那么在乎和客户的亲密关系。

董事长 Howard Schultz 随后在 2007 年写下一封致全体高管的公开信:

“为了从不到 1000 家店增长到 13000 家,我们不得不做出一系列决定。回想起来,这些决定部分冲淡了星巴克原有的优质体验。”

于是刹车开始。2008 年初,星巴克关了 600 家商店,解雇了 12000 名员工。股票一时间跌掉 70% +。

好在它及时挽回颓势,Howard Schultz 在 2011 年出版的《ONWARD:How Starbucks Fought for its Life Without Losing Its Soul》(中译名,勇往直前:我如何拯救星巴克)一书中写道:

“关于增长,我们体验得太深刻了。这是一种策略。但当无纪律的增长成为星巴克的战略时,我们迷失了方向。”

星巴克还算幸运,不少公司在早期也取得了一定成功,于是他们决定尽可能快地增长,直到无可挽回。

人也一样。

现在我们都知道,巴菲特和芒格是一对黄金搭档。其实 40 年前,组合里还有第三位成员,Rick Guerin。

原本是他们三个人共同管理,因为 Rick 过于激进,投资过程中始终维持很高的杠杆率。在 1974 年美国经济衰退期间,他不得不以每股不到 40 美元的价格,将自己手中的伯克希尔股票悉数卖给巴菲特。

2007 年,有人花了 65 万美元获得和巴菲特共进午餐的机会。席间巴菲特提及这段历史:

查理和我一直都知道,我们会变得非常富有。我们并不急于变得富有,因为我们知道它会发生。Rick 和我们一样聪明,但他总是太急了。

3

这当然也不全怪创业公司自己。

有太多公司试图掌控自己的节奏,但无论出于市场还是其他原因,最后被带偏了。

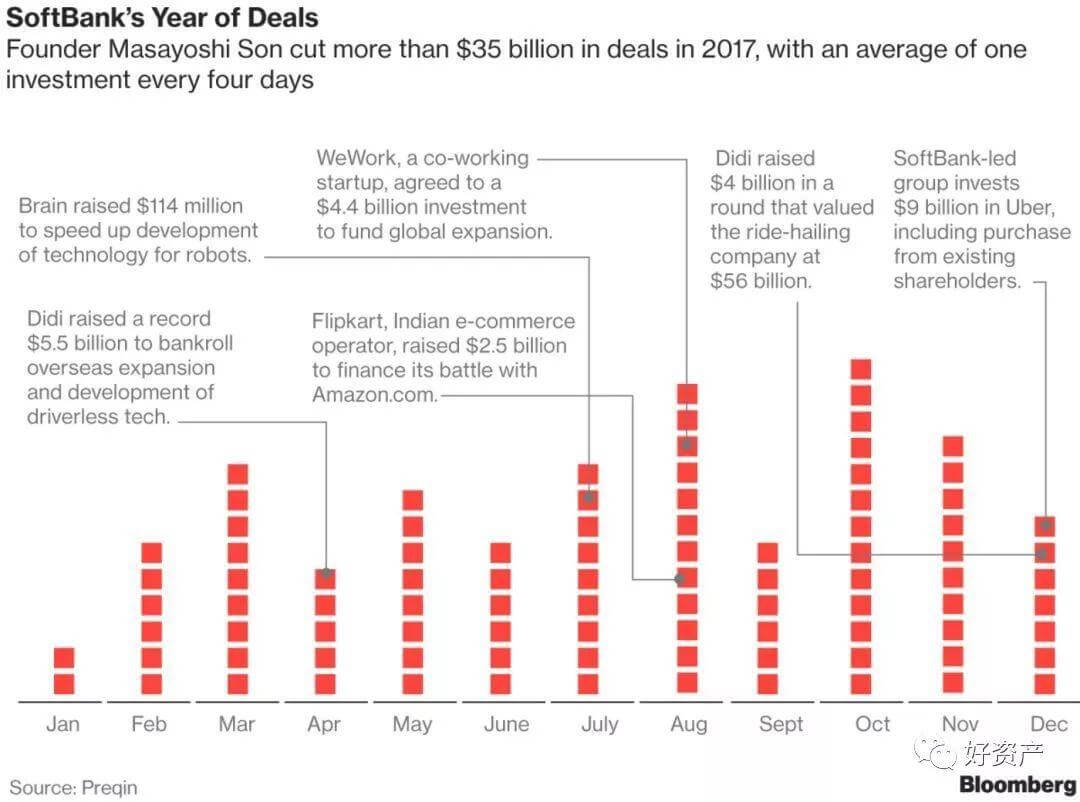

其他原因中有一个颇为亮眼的,独角兽推手软银。下面这张图是其 2017 年谈妥的投资项目数,一共花出去 350 亿美金,平均 4 天 close 掉一个。

几年前,SoFi 希望融资数亿美元。孙正义表示最少要投 10 亿,如果拒绝,软银就去支持它的竞争对手。于是 SoFi 无奈接受。

滴滴也有类似遭遇,程维曾试图抵制从孙正义那里拿钱。孙给出一句轻飘飘的回复,要不我去问问你的对手,看看他们要不要钱?

当然,这些例子稍有些极端。多数时候,最有前景的项目才能享受到这样甜蜜的负担。

但根据 Correlation Ventures 的数据来看,过去十年中,种子期项目的平均融资额增加了近 3 倍,从 80 万美元增至 220 万美元。

也就是说,的确有更多的钱被用于资助更快的增长。不论是花在营销、用户获取、员工成本还是办公空间,所有公司都被迫开始这场游戏,没人能脱身。

Winner takes all 当然令人艳羡,但前提是,那个 winner 是你。

对创业公司来讲,面临的处境显然愈发凶险。他们反问自己:增长真的有价值吗?多少新用户愿意陪着走下去?即便收入迅速翻番, Unit Eco(单位经济模型)算得过来吗?

大多数创业公司失败的主要原因是,他们从未真正增长过。不是说没有增长过,而是对质量、盈利能力和耐力的关注度太低。

不论创业者还是投资人,请确保你没有把鱼放进温水中。

4

尴尬局面也并非无解。有两点值得关注:效率问题,解决 The marginal dollar problem,边际美元问题;思路问题,烧钱到底换来了怎样的增长?

先看前者。本应充当创业公司催化剂的资本,为何往往成了伤害它们的毒药?

拿到一笔钱,项目得以启动,这当然很好。但它同时也背上了投资人的殷切期望。如果对方期许估值两年翻三倍,砸钱补贴以快速占领市场就变得尤为重要。

以前每投入一块钱,公司就能获得一块五的回报,慢慢地,回报变成一块。

这样也还能接受,代价无非是客户偿还 CAC 的速度变慢了而已。

但随着规模不断扩大,到后来,每投资一块只能换来八毛、甚至五毛。快速规模化暴露了创业公司运营低效的问题,但出于对增长的渴望,他们不得不以更高的成本追逐边际美元,同时承担迅速扩大的亏损。

这就是“边际美元问题”。

这种恶习不仅很难改掉,而且随着公司在产品、员工、品牌营销方面的投入不断增加,边际效益的评估将越来越复杂,它对边际效益递减的问题终于无能为力。

资本当然可以且应该被用于快速扩张,但当大家沉浸在“不惜一切代价增长”的游戏中,假装问题稍后会被解决,就成了所有人的幻觉。

整个过程就像是开车,你的公司在漏油。你有两个选择:

一,放慢车速,找出问题并加以解决;

二,往油箱里注入更多的汽油,开足马力——同时祈祷汽油泄漏不会引起爆炸。

旁观者当然清楚:付出一块却只收回五毛根本不是长久之计。但只有落下帷幕,局中人才会惊觉,自己卖掉了梦想,买回了噩梦。

所以关于创业公司的第一个警告可能是:请注意烧钱效率。

至于思路问题,Greylock 的 Simon Rothman 颇有见地。他认为,在资本泛滥的时代,创业公司需要抓住一个广阔市场的套利机会迅速实现规模化。

这个过程中运用资本的方式有三种:购买增长、购买速度、解锁市场流动性。

多数创业公司处于第一层次,花钱买增长。这时 CAC 大于 LTV,业务看似不可持续,但出于教育用户和抢占市场份额的目的,他们迫切需要提升用户量和收入,这对其估值增益巨大。

而如果面对的是一片对手更少的蓝海,CAC 小于 LTV,恭喜,这时你处在第二层次,花钱买速度。这个阶段速度是最强竞争优势——没人在乎你是不是第一个,大家看重的是,你是否最快地实现了交易流动性。

比如,Airbnb 就不是第一个进入市场的,VRBO 才是。但现在有谁听说过后者?Airbnb 在购买用户和搭建团队方面的执行力比所有对手都强,他们真正明白速度的重要性。

真正有远见的则是第三层次,解锁市场流动性。

Uber 是个绝佳案例,对手在早期选择单独购买增长或速度,很谨慎,但效果一般。而它选择一手花钱买司机,一手花钱买乘客,尽管烧掉更高数量级的资金,但的确赌对了整个出行市场的巨大价值。

在过去 6 年的 15 轮融资过程中,Uber 至少募集 90 亿美金股权融资和 15 亿美金债权融资。这对一家创业公司来说是前所未有的事情。

那么,它用这些钱干嘛了?

如果我们回到 2012 年就会发现,Lyft 开展点对点(P2P)的共乘服务,Uber 还只是一个黑车市场的拼车软件。而出行市场本身的特性决定了,这里赢家通吃。

随后 Uber 开始全力把资本投入到尽可能快地实现流动性这件事上来。这意味它需要率先实现 5 分钟左右的接车时间和司机 25 美金/时的工资。

首先,它保证了司机的每小时工资,通过花钱获取足够多的司机。司机有了,Uber 又通过付费广告和用户激励机制来提升需求侧数量。它前期愿意补贴票价,想的是司机最终依靠自己也能赚到这么多。

一个城市又一个城市,Uber 不停重复剧本——花钱买司机,花钱买乘客,推动平台尽早成为首先拥有充足流动性的玩家。

Uber 看到了,花钱是一个财务决策,而花大钱是个战略决策。

5

之前听过一位 O2O 从业者分享说,在饿了么没起来之前,他的竞品项目已经融到 3000 万美金,但后来在补贴大战中没能坚持下来(因为投资人听说有巨头站在饿了么身后,不愿意继续跟进)。

他认为自己有一个重大的战略失误,没有及时去拿原本可以拿到手的钱。他反思说,自己曾经深信的教科书融资法则是:如果现金够且毛利高,没必要太着急融资;而且就算要拿也别拿太多,以免稀释太多股份。

但是那场补贴战让他看到了资本烧钱清场的残酷。自己手头筹码少得可怜,如果对方要 all in 的时候你跟了,那接下来他跟你赌左手,你跟不跟?

或许我们应该明白,果断烧钱的决策未必不理性,所谓“理性”(或者说“最优决策”)往往是和环境紧密相关的:

如果环境平稳可预测,那安心做赚钱的生意、以长期效益为重当然没错;但如果局面复杂又有很大随机性,迅速烧出市场格局、尽量避免黑天鹅也完全合理。

但即便大家谁都不可能安心且理性地按照纸面上的财务模型走下去,至少也应该明白,要想在未来活得好,首先你得活下去。